सिस्टिमॅटिक इन्व्हेस्टमेंट प्लॅन, अर्थात "एसआयपी' ही संकल्पना आता म्युच्युअल फंडात गुंतवणूक करणाऱ्या सर्वांच्याच परिचयाची झाली आहे. "एसआयपी'सारखे परिणामकारक साधन जर योग्य रीतीने वापरता आले नाही, तर त्याची धार बोथट होईल आणि आपली आर्थिक उद्दिष्टे साध्य करणे शक्य होणार नाही. त्यामुळे "एसआयपी'चा घेतलेला वसा कधीही टाकू नये; उलट "स्टेप अप' या पर्यायाचा जरूर उपयोग करून गुंतवणुकीची गती वाढविणे योग्य ठरते.

एसआयपी म्हणजे सिस्टिमॅटिक इन्व्हेस्टमेंट प्लॅन ही आता म्युच्युअल फंडात गुंतवणूक करणाऱ्या सर्वांच्याच परिचयाची बाब झाली आहे. ऑक्टोबर 2018 पर्यंत 2 कोटी 49 लाख "एसआयपी'च्या माध्यमातून 8,000 कोटी रुपये दरमहा म्युच्युअल फंडाच्या योजनांमध्ये गुंतविले जातात. तसेच विमा कंपन्यांपेक्षा जास्त रक्कम आता इक्विटी म्युच्युअल फंडांच्या व्यवस्थापनाखाली आली आहे. याचे श्रेयसुद्धा या वाढत्या "एसआयपीं'ना दिले पाहिजे. परंतु "एसआयपी'विषयी पुरेशी माहिती अनेक जणांना नसते, असे दिसून येते. कोणाच्या तरी सांगण्यावरून किंवा ओळखीतील कोणाचे तरी "टार्गेट' पूर्ण करण्यासाठी "एसआयपी' केले जातात, असेही दिसून येते. किंबहुना, "एसआयपी' हे म्युच्युअल फंडात असते आणि म्युच्युअल फंडाचे फायदे-तोटे "एसआयपी'च्या गुंतवणुकीलाही लागू होतात, हे सुद्धा अनेकांना माहीत नसते. ज्याप्रमाणे काही जण डॉक्टरला न विचारता आपल्या मनाने औषध घेतात किंवा डॉक्टरांनी सांगितलेला डोस स्वतःच्या मनानेच कमी-अधिक करतात, त्याचप्रमाणे काही जण अपूर्ण माहितीच्या आधारे किंवा अपुरा सल्ला घेऊन "एसआयपी' करतात आणि आपले नुकसान करवून घेतात. आपली आर्थिक उद्दिष्टे निश्चित करून (म्हणजेच कशासाठी, किती रक्कम हवी आहे आणि कधी हवी आहे, हे पक्के करणे) आणि त्यानुसार योग्य ते "ऍसेट ऍलोकेशन' करून नंतर "एसआयपी' सुरू केले तरच त्याचे सर्व फायदे मिळू शकतात. उदा. दीर्घकालीन उद्दिष्टांसाठी (10 वर्षांपेक्षा नंतरची) पूर्ण इक्विटी योजना ही "डेट' किंवा "बॅलन्स्ड' योजनांच्या तुलनेत अधिक चांगला परतावा देऊ शकतात. त्यातही जोखीम जास्त घेऊन मिड आणि स्मॉल कॅप योजनांचाही समावेश उचित होईल.

"एसआयपी' कितीचे करावे?

मासिक उत्पन्न - मासिक खर्च = मासिक गुंतवणूक, अशा हिशेब न करता उत्पन्न - गुंतवणूक = खर्च, असे ठरविले तरच शिस्तीने दर महिन्याचे "एसआयपी' नक्की होईल म्हणजे आर्थिक उद्दिष्टांनुसार गुंतवणूक करायची रक्कम आधी निश्चित करून मगच खर्च करावा. थोडेसे आक्रमक धोरण स्वीकारून, सहजशक्य असेल त्या रकमेपेक्षा अधिक रकमेची "एसआयपी' करण्याचे ध्येय ठेवावे, म्हणजे 5,000 रुपयांचे "एसआयपी' सहज जमत असेल तर 6,000 चे करावे.

स्टेप अप एसआयपी

अनेकदा असे दिसते, की दीर्घ मुदतीचे (म्हणजे 10 वर्षांपेक्षा अधिक) कमी रकमेचे "एसआयपी' केले जातात. असे केल्याचा एक फायदा आहेच, की तोपर्यंत तुमचे "एसआयपी' चालूच राहते, पण त्याची दुसरी बाजू ही, की नंतर (पगारवाढ/बढतीमुळे) उत्पन्न वाढले तरीही या रकमेत वाढ होत नाही. तसेच ज्या योजनेत "एसआयपी' चालू केले असते, त्या योजनेची कामगिरी जर खालावली असेल तर त्यात बदलही होत नाही. त्यासाठी आपल्या गुंतवणुकीचा नियमितपणे (वर्षातून किमान एकदा) आढावा घेणे जरुरीचे आहे. तसेच "स्टेप अप एसआयपी'चा पर्याय निवडल्यास दरमहा किंवा 12 महिन्यांनी त्यात ठराविक रकमेची भर पडत जाईल. उदा. जर 10,000 रुपयांनी एसआयपी सुरू केला, तर 12 महिन्यांनी त्यात 1000 रुपयांच्या वाढीचा पर्याय निवडला, तर पुढच्या वर्षामध्ये "एसआयपी'ची रक्कम 11,000, 12,000 अशी वाढत जाऊन 10 व्या वर्षी ही रक्कम 19,000 होईल. तुमची आर्थिक उद्दिष्टे लवकर पूर्ण व्हायला याचा चांगला उपयोग होईल.

एसआयपी + आयुर्विमा

काही म्युच्युअल फंड कंपन्या (उदा. आदित्य बिर्ला सनलाइफ, आयसीआयसीआय प्रूडेन्शियल, रिलायन्स) काही अटींवर (वय, कमाल रक्कम आदी) "एसआयपी'च्या हप्त्याच्या 100 पट आयुर्विमा रकमेचे संरक्षण देतात. या ग्रुप इन्श्युरन्स पॉलिसीचा फायदा विनामूल्य असल्याने या प्रकारच्या "एसआयपी'चाही जरूर विचार करावा.

"एसआयपी' कशात करावे?

आर्थिक उद्दिष्टांनुसार आणि ऍसेट ऍलोकेशननुसार "एसआयपी'ची रक्कम, कालावधी आणि योजनेचा प्रकार निश्चित करता येतो. दीर्घकाळाचे उद्दिष्ट असेल तर कमी जोखमीच्या बॅलन्स्ड ऍडव्हांटेजसारख्या योजनेत "एसआयपी' करण्यापेक्षा मल्टी कॅप/ मिड/ स्मॉल कॅप योजनांचा विचार करावा. चांगल्या योजनेची निवड जर केली नाही, तर कमी परतावा मिळून नुकसान होते. उदा. 28 नोव्हेंबरला संपलेल्या 10 वर्षांच्या "एसआयपी'चा सर्वांत जास्त परतावा 20 टक्के "सीएजीआर', तर सर्वांत कमी परतावा 8 टक्के होता, म्हणजे 12 टक्के वार्षिक परतावा कमी मिळाल्याने महिना 10,000 रुपयांची "एसआयपी' करणाऱ्याला 19 लाख रुपये एवढी कमी रक्कम मिळाली असती. त्यामुळे योग्य त्या योजनेत "एसआयपी' करणे हे फायद्याचे ठरते.

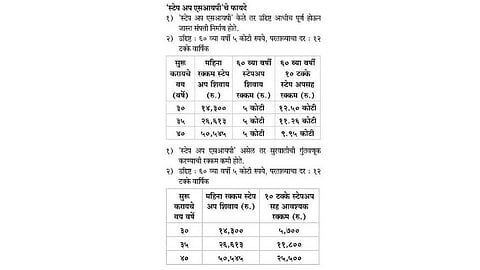

"स्टेप अप एसआयपी'चे फायदे

1) "स्टेप अप एसआयपी' केले तर उद्दिष्ट आधीच पूर्ण होऊन जास्त संपत्ती निर्माण होते.

2) उद्दिष्ट ः 60 व्या वर्षी 5 कोटी रुपये, परताव्याचा दर ः 12 टक्के वार्षिक

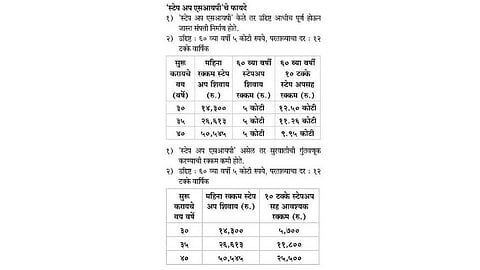

"स्टेप अप एसआयपी' असेल तर सुरवातीची गुंतवणूक करण्याची रक्कम कमी होते.

उद्दिष्ट ः 60 व्या वर्षी 5 कोटी रुपये परताव्याचा दर ः 12 टक्के वार्षिक

थोडक्यात, "एसआयपी'सारखे परिणामकारक साधन जर योग्य रीतीने वापरता आले नाही, तर त्याची धार बोथट होईल आणि आपली आर्थिक उद्दिष्टे साध्य करणे शक्य होणार नाही. अर्थातच "एसआयपी'चा घेतलेला वसा टाकू नये आणि "स्टेप अप' या पर्यायाचा जरूर उपयोग करून गुंतवणुकीची गती वाढवावी.

सकाळ+ चे सदस्य व्हा

ब्रेक घ्या, डोकं चालवा, कोडे सोडवा!

Read latest Marathi news, Watch Live Streaming on Esakal and Maharashtra News. Breaking news from India, Pune, Mumbai. Get the Politics, Entertainment, Sports, Lifestyle, Jobs, and Education updates. And Live taja batmya on Esakal Mobile App. Download the Esakal Marathi news Channel app for Android and IOS.